雾霾下|全球Asthma/COPD医药市场格局及趋势分析

喘及慢性阻塞性肺病(Asthma/COPD)为一类常见的慢性疾病,一旦患病,一般需要长期用药,严重影响人们的生活质量。

全球范围内哮喘患者约有3.34亿人,COPD患者约有3.28亿人,预计2030年,COPD将成为美国第三大致死性疾病。

目前,临床上有多种药物用于Asthma/COPD的治疗,本文以全球范围内上市的品牌药为例,分析了2015-2020年全球Asthma/COPD医药市场格局及变化趋势。

文章来源|Clarivate Analytics

整体市场稳中有升、格局变化不甚明显

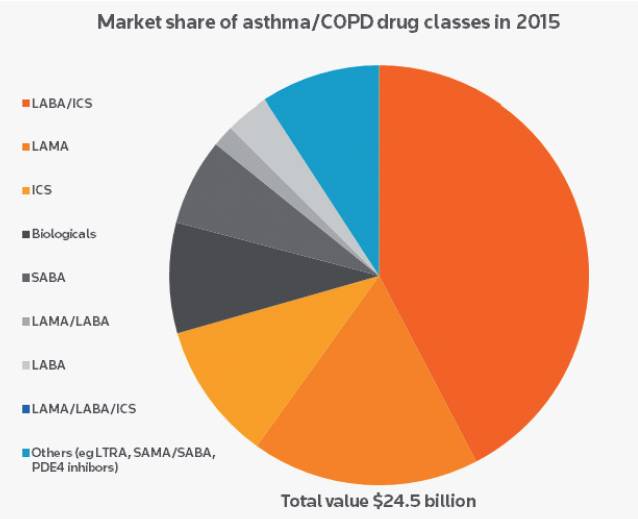

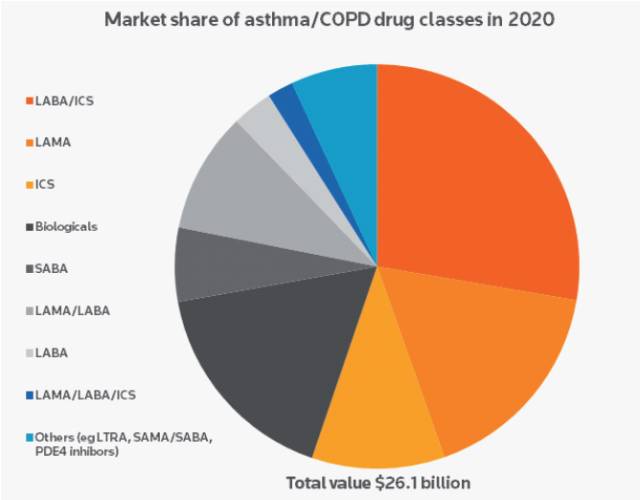

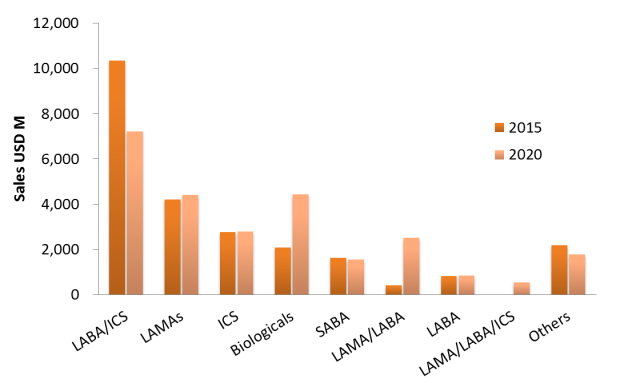

2015年,Asthma/COPD全球品牌药市场244.6亿美金。根据Clarivate Analytics Cortellis的预测,2020年品牌药整体市场将维持在260.6亿美金左右,市场增速平稳。

从药物类别来看,“长效β受体激动剂/皮质激素类药物”(LABA/ICS)为该领域的“霸主”。2015年,此类药物品牌药市场103.5亿美金,占整体市场的42.3%。预计2020年,LABA/ICS类药物依然主导Asthma/COPD的整体医药市场,但市场总额将降至72.12亿美金,市场占有率也会随之下滑至27.7%。

生物药(新型细胞因子调节剂)、“长效M受体激动剂/长效β受体激动剂类”(LAMA/LABA)市场显著增长,市场占有率预计分别增至8.5%和8.0%。

长效M受体激动剂类(LAMA)、皮质激素类(ICS)、短效β受体激动剂类(SABA)、长效β受体激动剂(LABA)等常规药物的市场份额基本维持不变。

七大种类、特点鲜明

一、LABA/ICS、LABA:毋庸置疑的霸主

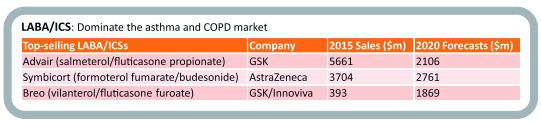

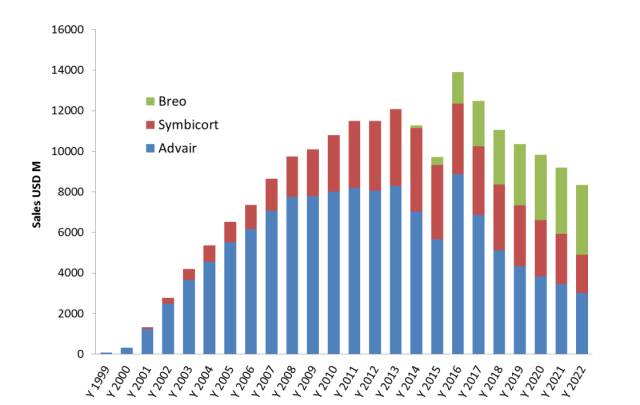

长效β受体激动剂/皮质激素类(LABA/ICS)在Asthma/COPD整体市场中占据霸主地位。代表药物主要有:Advair、Symbicort、Breo。

2015年,最畅销的2个品种分别为GSK的Advair(沙美特罗/氟替卡松)和AZ的Symbicort(福莫特罗/布地奈德)。其中,Advair于1999年首次上市,为全球第一个LABA/ICS类药物,2015年销售额高达56.61亿美金,也是全球最畅销的抗Asthma/COPD药物;Symbicort紧随其后,2015年市场销售约37.04亿美金。

尽管两款药物市场表现强劲,但在未来,Advair及Symbicort将面临两方面的压力:

■ 仿制药的竞争;

■ 新型产品的竞争:如全球第一个一天仅需给药一次的LABA/ICS类药物Breo(维兰特罗/氟替卡松);在提高COPD患者肺功能方面更有优势的LAMA/LABA等新药物组合,如Ultibro、Anoro等。

预计2020年,LABA/ICS类药物将依然主导整个领域,但由于LABA在诱发严重哮喘发作、增加哮喘性死亡率等方面的风险,其市场份额将在2020年降至72.12亿美金,市场占有率将由2015年的42.3%降至27.7%。产品方面,Advair及Symbicort的市场将分别降至21.06亿美金和27.61美金。而顺应性更好的Breo,将由2015年的3.92亿美金增至2020年的18.69亿美金。

Ref:Cortellis Compepetive Intelligence

对于LABA类药物,目前临床上仅用于COPD的治疗。而在哮喘方面,主要与其他药物非固定剂量联合用于哮喘的控制。尽管临床上出现了一天仅需用药一次的新型超长效LABA药物,如Arcapta(茚达特罗)、Striverdi(奥达特罗)等,但面对临床效果更佳的LAMAs、LABA/ICS、LAMA/LABA等药物的竞争,LABA类药物的市场未来不会有较大的增长。

2015年,LABA类药物市场销售额8.23亿美金,占整体市场的3.4%。预计2020年市场销售8.46亿美金,市场占比维持在3.2%左右,与2015年相比基本持平。

二、长效M受体激动剂类(LAMAs):不容小觑的“二当家”

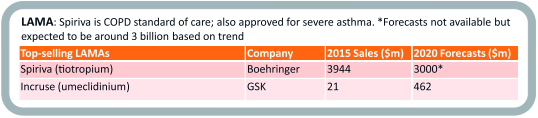

Asthma/COPD整体品牌药市场中,排名第二的为LAMAs。2015年,LAMAs市场销售额42.05亿美金,占比17.6%。代表药物主要有:Spiriva、Incruse、Seebri等。

其中,最引人瞩目的当属Spiriva(噻托溴铵),该药为LAMAs的First-in-class,一天用药一次,也是此类药物市场上的佼佼者。2015年该药市场39.44亿美金,预计2020年维持在30亿美金左右。

Spiriva的欧洲专利于2016年12月到期,美国专利将在2018年1月份到期,预计该产品仿制药在不久的将来会对Spiriva构成威胁。

与Advair类似,Spiriva未来也将面临其他药物的竞争压力:

■ Ultibro和Anoro等新型LAMA/LABA类药物的竞争;

■ Stiolto (噻托溴铵/奥达特罗)、超长效LABA类药物Arcapta的竞争;

尽管如此,预计2020年,LAMAs的整体市场占比约为16.9%,其“二当家”的地位很难被撼动。

三、皮质激素类/ICS:低调的“一线”

皮质激素类药物为预防和治疗各类哮喘的一线用药,在美国之外的地区也被广泛用于COPD的治疗。2015年,Pulmicort(布地奈德)和Flovent(氟替卡松)分别以10.14亿美金和9.52亿美金的销售额位居此类药物的冠亚军。预计2020年,两者的销售额分别为12亿美金和6.22亿美金。

除Pulmicort及Flovent外,Asmanex(莫美他松)、Arnuity(氟替卡松)等一天用药一次的新一代产品也非常值得关注。

整体来看,ICS类药物在2015-2020年间不会发生太大变化(2015年:2020年=10.6% Vs.10.7%)。

四、生物药:异军突起、值得期待

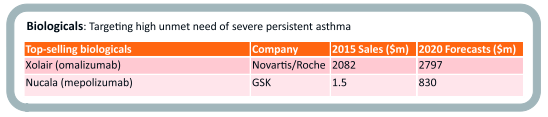

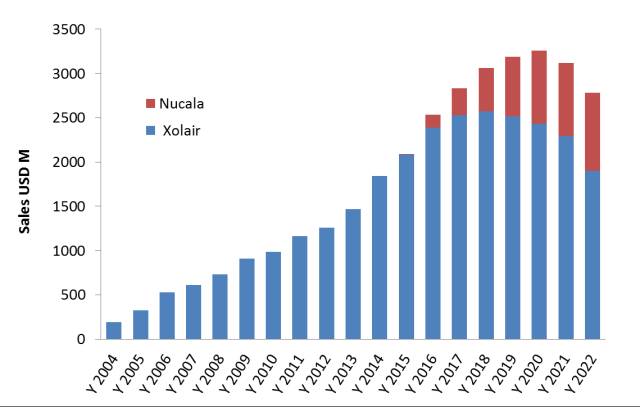

严重持续性哮喘为当前致死率较高的哮喘类型,在临床上存在极大的未满足的临床需求。与其他药物相比,生物药对该疾病拥有更好的治疗效果,未来市场增速值得期待。目前,该领域最引人关注的药物有两个:Xolair、Nucala。

Xolair (奥马珠单抗)于2003年上市,为FDA批准的第一个也是目前唯一一个用于持续性过敏性哮喘的抗-IgE类药物。除用于哮喘外,Xolair还可用于慢性特发性荨麻疹的治疗。2015年该药市场销售额20.82亿美金,预计2020年将突破27.97亿美金。

Nucala(美泊丽单抗)为全球第一个Anti-IL-5类药物,为严重哮喘病人带来了新的选择。该药2015年12月份获FDA批准,预计2020年全球销售额8.3亿美金。另外,同靶点由Teva开发的Cinqair(Reslizumab)也于2016年3月获批上市,用于治疗重度哮喘患者。

Ref:Cortellis Compepetive Intelligence

除Anti-IL-5类药物外,Anti-IL-13类药物,如tralokinumab(III期)、dupilumab(Pre-registration)等目前已经处于研发后期,这些产品的上市将为患者提供更多的用药选择。

2015年,用于Asthma/COPD的生物药市场约为20.84亿美金,预计2020年将突破44.25亿美金,相应的市场份额将从8.5%增长到17%。

五、短效β受体激动剂类(SABA):快速起效、独树一帜

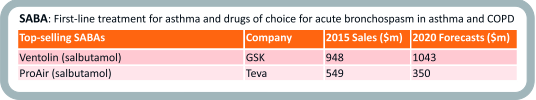

短效β受体激动剂类(SABA)为哮喘的一线用药,临床上主要用于支气管痉挛的快速缓解。此类药物的代表产品有:Ventolin、Proai。

2015年,SABA品牌药市场容量16.36亿美金,占整体市场的6.7%。代表产品有GSK的Ventolin以及TEVA的Proai。两个产品均为沙丁胺醇吸入剂。其中Ventolin市场销售额为9.28亿美金,Proair的市场容量为5.49亿美金。

虽然沙丁胺醇吸入剂仿制药已经上市,但这些仿制药对已经拥有市场先发优势的Ventolin和Proai的冲击不会太大。分析师预测,2020年SABA品牌药市场将维持在15.4亿美金左右。其中,Ventolin将增至10.43亿美金,Proair却降至3.50亿美金。

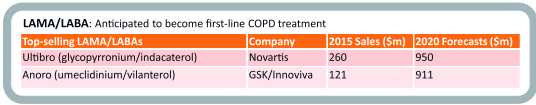

六、“LAMA/LABA”及“LAMA/LABA/ICS”:增速最快,谁与争锋

在Asthma/COPD整体品牌药市场中,LAMA/LABA类药物从2015年到2020年,将是市场增速最明显的一类药物。LAMA与LABA联用后,较单药治疗能够显著提高肺功能,与LABA/ICS类药物的霸主Advair、COPD的金标准Spiriva相比,尽管此类药物起效较慢,但LAMA/LABA类药物在阻断M受体的同时,可同时激动β受体,其强大的协同作用使此类药物有望成为COPD的一线用药。该领域值得关注的药物有:Ultibro、Anoro、Duaklir、Bevespi、Stiolto。

全球第一个LAMA/LABA类药物为Ultibro,2013年首次在欧洲上市。2015年,Ultibro的销售额为2.6亿美金,预计2020年突破9.5亿美金;Anoro于2014年登陆美国市场,也是全球第一个登陆美国市场的LAMA/LABA类药物。2015年销售额为1.2亿美金,预计2020年突破9.11亿美金。

其他新型LAMA/LABA类药物还有Duaklir、Bevespi、Stiolto等。这些药物的市场将由2015年的4.07亿美金增长到2020年的25.18亿美金,增速最为明显。

除LAMA/LABA的二联复方外,固定剂量三联复方“LAMA/LABA/ICS”的顺应性大大提高,这一特性将会是此类药物最大的卖点。值得期待的有GSK的GSK-2834425和AZ的PT-010。GSK-2834425为umeclidinium、vilanterol、fluticasone的三联复方,目前已经进入Pre-registration阶段,PT-010为glycopyrrolate、formoterol、budesonide三药的复方制剂,目前处于III期临床。这些药物的上市将会给患者带来更为便捷的用药选择,预计2020年,固定剂量三联复方将取得整体市场2.1%的市场份额。

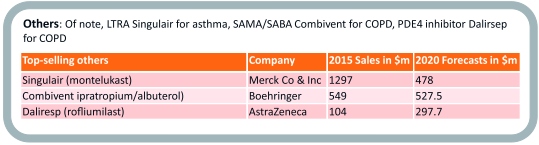

七、其他药物:不可或缺的独立军团

除以上介绍的药物外,用于哮喘的Singulair(孟鲁斯特)、COPD的Combivent(异丙托溴铵/沙丁胺醇)以及PDE4抑制剂罗氟司特等药物,组成了该领域的另一个战队,简称“其他药物”。

2015年其他类药物市场22.46亿美金,占比约9.2%,预计2020年市场销售额18亿美金,市场占有率约为6.9%。

孟鲁斯特为一天给药一次的口服抗哮喘药,临床上主要用于中度哮喘ICS的替代治疗或中重度哮喘的补充治疗。该药1998年首次上市,与其他小分子药物最终面临的“专利悬崖”一样,仿制品将Singulair的销售峰值定格在2011年的59.24亿美金,2015年市场下滑至12.97亿美金,预计2020年将跌至5.38亿美金。

Combivent为临床上使用20多年的经典老药,与LAMA/LABA类似,Combivent通过双重作用机制协同起效。与一天给药一次的新型产品相比,该药一天给药4次,顺应性相对较差,但其快速起效的特性及强大的品牌效应,使得Combivent长盛不衰。2015年该药销售额维持在7.23亿美金左右。考虑到仿制药的竞争,分析师预测该药2020年销售额将降至4.74亿美金。

Daliresp(罗氟司特)为全球唯一一个获批用于COPD急性发作预防的选择性PDE4抑制剂,也是该类药物的First-in-class。临床上,该药主要代替ICS类药物与长效支气管扩张药二联用药。或与ICS类药、长效支气管扩张药组成三联复方用于严重COPD的治疗。2015年,Daliresp全球市场1.04亿美金,预计2020年将突破3.47亿美金。

结 语

药物本身的疗效及特性对疾病治疗的重要性不言而喻,但在Asthma/COPD领域,除药物本身的特性外,决定依从性的给药装置显得更为重要。带有患者顺应性监测技术的新一代吸入装置成了当前该领域的研究重点,如GSK开发的更便捷的Ellipta装置,可将一线、二线,甚至三线用药整合在一个装置中,这种装置可大大提高患者的用药顺应性及依从性,避免更换新装置带来的费用支出,在为患者带来便利的同时,也增加了处方量。

整体来看,2015年到2020年,Asthma/COPD品牌药的整体容量不会有很大的波动:

■ LABA/ICS在未来的5年内会一直保持其霸主地位,但市场份额将逐步缩水;

■ 用于COPD的LAMA/LABA以及严重哮喘的生物药将会在未来迎来快速的增长;

■ 能够提高患者顺应性及依从性的新一代吸入装置及其监测技术,在未来的市场中将起到越来越重要的作用。